ファクタリングでは払い過ぎたお金を取り戻す「過払い金請求」ができる場合があります。

多額の資金が動くファクタリングでは、過払い金の額は無視できません。

悪質な業者を利用した場合は過払い金請求をして損失を取り戻すべきでしょう。

そこで今回は、ファクタリングの過払い金請求をする方法について解説します。

過払い金請求ができる条件についても詳しく解説するので、試してみたいと考えている事業者の方は、ぜひ確認してください。

| 手数料 | 1%~14.8% |

|---|---|

| 上限額 | 無制限 |

| 振込時間 | 最短2時間 |

| 手数料 | 1.5%~ |

|---|---|

| 上限額 | ~2億円 |

| 振込時間 | 最短2時間 |

| 手数料 | 1%~ |

|---|---|

| 上限額 | ~5,000万円 |

| 振込時間 | 最短1時間 |

ファクタリングで過払い請求ができる理由

過払い金請求は、カードローンなどの貸金サービスで法定外の金利で利息を支払った場合に行うことで有名です。

なぜ債権買取サービスのファクタリングでも過払い金請求ができるのか不思議に感じるでしょう。

ファクタリングは貸金業法ではないため、本来は貸金業法が適用されることはありません。

実際、ファクタリング業者は金融庁の監督を受けることもなく営業しています。

貸金業における面倒な行政手続きが無いため手数料が低いです。

しかし、ファクタリングの形式や契約内容によってはサービス内容が貸金業に該当すると判断されることがあります。

実際の裁判でもファクタリングが貸金業に当たるとされた判例があり、条件次第では融資サービスのひとつとされます。

貸金業と判断されれば貸金業法が適用されるので、適切な金利でサービスを提供しなくてはいけません。

貸金業法が定める法定金利は20%です。

ファクタリングでは手数料が取られますが、これを金利に換算すると20%を超えるケースもあります。

法定金利を超える金利での融資であるため過払い金請求ができます。

このように、いくつかの条件が満たされるとファクタリングでも過払い金請求が可能です。

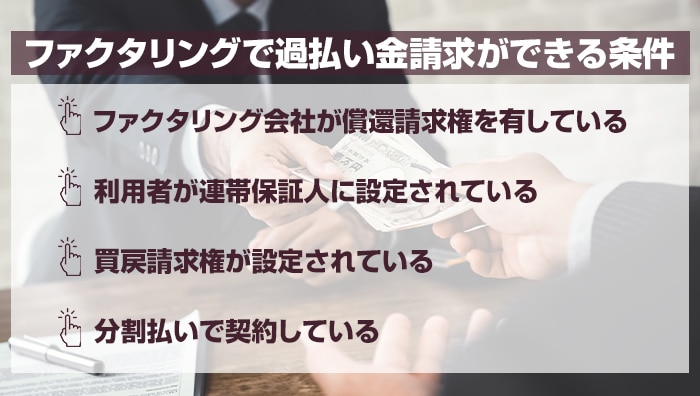

ファクタリングで過払い金請求ができる条件

ファクタリングにはいくつかの種類がありますが、その全てで過払い金請求ができるわけではありません。

過払い金請求が可能なファクタリングは限られているため、請求が認められるファクタリングの条件を正確に把握しておきましょう。

ファクタリング会社が償還請求権を融資ている

ファクタリングで過払い金請求が認められるかどうかは事業内容によって決まります。

事業内容が貸金サービスと実質的に同じであれば過払い金請求の対象です。

ファクタリング業者に償還請求権が認められている場合、利用者は売掛先が支払いできなかった場合、代わりに支払う義務を負います。

債権買取の形式とはいえ、ファクタリング業者から手数料を差し引かれたお金を受け取り、そのお金をファクタリング業者に返すわけですから、これは立派な金貸しです。

償還請求権があるとファクタリング業者は売掛先に連絡する必要は無く、支払い期日が来れば利用者に請求するだけで済みます。

また、2社間ファクタリングにおいては、どんなケースであれ業者に代金を振り込むのは利用者です。

実態は貸金と全く同じと言っていいでしょう。

このようにファクタリングの利用者が実質的に支払い義務を負わされているケースでは過払い金請求が認められやすいです。

利用者が連帯保証人に設定されている

利用者が連帯保証人に設定されているファクタリングも過払い金請求の対象になります。

様々な貸金サービスでは利用の際に連帯保証人を求めることがあります。

連帯保証人とは、サービスの利用者が借りたお金を返せない場合に、代わりに支払う仕組みのことです。

連帯保証人になると自分のものではない借金についても返済義務を負います。

売掛先が倒産して返済できない、または資金繰りが上手くいかず期日までに返済できない場合は、利用者にファクタリング業者から請求がきます。

延滞した際のペナルティが契約書に記載されていれば罰則金を追加で支払うことになるでしょう。

また、ファクタリング業者によっては他の売掛債権を担保に設定することもあります。

その場合は支払いの延滞が起きた際に所定の売掛債権をファクタリング業者に譲渡することになるでしょう。

連帯保証人を設定することや担保を要求したうえで資金を提供した場合、これは貸金サービスです。

手数料によっては過払い金請求ができます。

買戻請求権が設定されている

買戻請求権が設定されているファクタリングは貸金サービスと判断される可能性があります。

買戻請求権とはファクタリング業者が利用者に売掛債権の買取を要求できる権利のことです。

利用者は一度売却した売掛債権を買い戻すことになるため不利な契約といえるでしょう。

利用者はファクタリング業者に手数料を支払っていますが、買戻しを請求された場合、その手数料は戻ってきません。

利用者はファクタリング業者に手数料を支払い資金を受け取り、期日がきたら売掛債権の本来の金額を業者に支払います。

お金の動きだけに注目すれば、これは貸金サービスです。

また、ファクタリング業者が買戻し請求権を契約に設定するのには法律上の問題があります。

買戻請求権を設定できるのは賃金業許可を受けた貸金業者だけです。

サービス内容以前に違法行為をしているため、契約が無効になる可能性もあるでしょう。

分割払いで契約している

支払い方法を分割払いに指定している場合、過払い金請求ができるケースもあります。

2社間ファクタリングの支払いは基本的に一括払いです。

分割払いは一般的ではなく、利用者に不利な契約になることがあります。

実際に起きた事例では、最初に債権の買取金の一部を利用者に渡し、残りは利用者が返済義務を負うことを条件に提供しました。

このような利用者に返済を強要するファクタリングは過払い金請求の対象になる場合があるので、契約書の内容はしっかり把握しておきましょう。

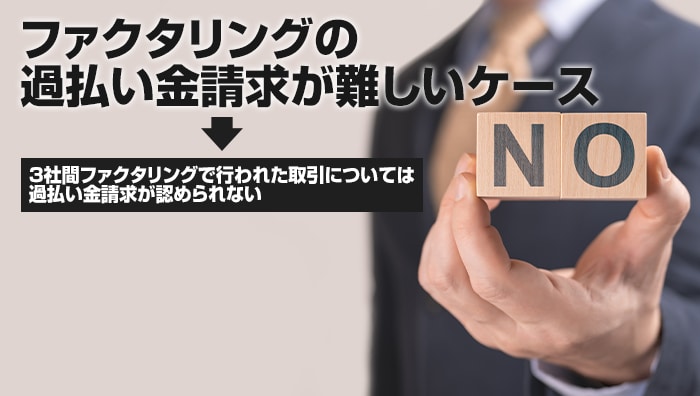

ファクタリングの過払い金請求が難しいケース

ここでは過払い金請求の対象になりにくいファクタリングについてお伝えします。

結論から言うと、過払い金の請求が難しいのは3社間ファクタリングです。

3社間ファクタリングは2社間ファクタリングに比べて手間がかかり秘匿性が低いため人気がなく、利用者が少ないため使う機会は少ないかもしれませんが、過払い金請求の対象にならない理由については覚えておいて損はありません。

過払い金請求の対象となるファクタリングを見分けるヒントになります。

3社間ファクタリングが過払い金請求の対象にならない理由は、取引内容が正式なファクタリングだからです。

本来のファクタリングとは業者が利用者から売掛債権を買取、債権の回収を業者が行うものです。

2社間ファクタリングのように利用者が回収を担い、代金を業者に支払う形式は、厳密にはファクタリングではありません。

真っ当なファクタリングである3社間ファクタリングで行われた取引については過払い金請求が認められないので、高額な手数料に注意しましょう。

どれだけ手数料が高くても取り戻せません。

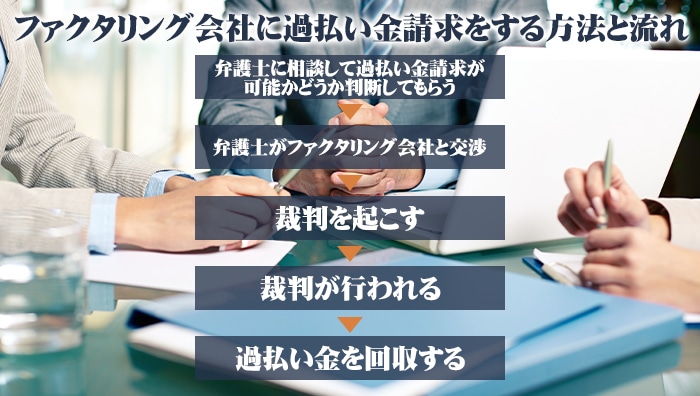

ファクタリング会社に過払い金請求をする方法と流れ

ファクタリング会社に過払い金請求をする基本的な流れは次のとおりです。

- 弁護士に相談して過払い金請求が可能かどうか判断してもらう

- 弁護士がファクタリング会社と交渉する

- 裁判を起こす

- 裁判が行われる

- 過払い金を回収する

まずは弁護士に相談するところから始めます。

警察や司法書士に相談する人もいますが、弁護士のほうが適任です。

過払い金が戻ってくるか否か正確に判断してくれます。

弁護士が請求できると結論付けたら、ファクタリング会社との交渉が始まります。

しかし、ファクタリングは動くお金が大きいため、ファクタリング会社が過払い金の返還に応じてくれないことも珍しくありません。

交渉が上手くいけば、ファクタリング会社側が所定の金額を支払うことでトラブルは解決です。

交渉が決裂した場合は過払い金の返還を求める裁判を起こします。

裁判では取引の実態が貸金業に該当するかどうかが争われます。

貸金サービスだと判断されれば、法定金利を超える手数料を請求しているファクタリング会社は、過払い金を支払うことになるでしょう。

過払い金は弁護士に渡されます。

それから報酬分を差し引かれ、利用者の銀行口座に振り込まれます。

過払い被害に遭わないために心がけること

ファクタリングでは過払い金請求ができないケースもあります。

2社間ファクタリングでは過払い金請求が認められやすいですが絶対ではありません。

また、過払い金請求が認められる事例では、ファクタリング業者がヤミ金の偽装であったケースもあり注意が必要です。

より安全にファクタリングを利用できるよう、過払い被害に遭わないための心得を解説します。

見積書や契約書を作成しない業者とは取引しない

見積書は取引の妥当性を確認したり、契約内容に何かおかしな点がないか調べるのに役立つ重要な書類です。

誠実なサービスを心がけている業者であれば、見積書を作るのは当然です。

もし見積書を作成しなかったり、ひどく簡易的な見積書を渡すようなら、その業者とは取引をすべきではありません。

契約を結ぶ直前に詳細不明な費用を請求したり、20%を超える手数料を請求する危険性があります。

契約書を渡されても安心してはいけません。

償還請求権や買取請求権といった危険な項目が契約書に記載されているにもかかわらず、一切利用者に伝えないこともあります。

ファクタリングサービスのはずなのに契約書を見ると金銭消費貸借契約と書かれているケースもあるでしょう。

審査なしのファクタリング会社を利用しない

審査をしないファクタリング業者は何かしらの法的手段を使って利用者に支払い義務を負わせようとします。

ファクタリングとは名ばかりで、支払い期日になったら売掛先の企業に連絡することなく利用者に支払いを迫る場合もあるでしょう。

ファクタリング業者が審査を行う理由はリスクのある債権を回避するためです。

つまり審査は自社の利益のためです。

審査をしない業者は自社が本来背負うべきリスクを他に転嫁していることがあります。

高い手数料を取るなどしてリスクをヘッジしている可能性もあるため、審査をしないファクタリングは魅力的でも利用を控えましょう。

怪しい融資を受けない

ファクタリングを申し込んだにもかかわらず融資を勧めてくる業者は利用しないようにしましょう。

ファクタリングは貸金業ではないため原則的に融資サービスを提供できませんし、融資は貸金であるため高額な金利が設けられている場合があります。

利息を払い過ぎて資金不足が悪化するでしょう。

金融機関で融資を断られた後に融資の提案をされると心が揺らぎますが、ファクタリング業者ではファクタリングサービスを受けてください。

会社情報が公式サイトに記載されているか確認する

過払い被害を未然に防ぐには、ファクタリングをかたるヤミ金業者と契約しないことが重要です。

ヤミ金業者のファクタリング偽装は近年確認されており、巧妙にファクタリングを装いますが実態は高利貸しで、利用すれば法律が定める上限金利以上で契約させられます。

偽装ファクタリングかどうか判別するには会社情報を確認してください。

所在地や問い合わせ先の電話番号、代表者名、事業内容などが記載されていなければヤミ金の偽装である可能性があります。

所在地や電話番号が記載があっても、ビルの部屋番号やフロアが記載されていなかったり、携帯の電話番号が書かれている場合は注意です。

信頼性の高い情報とは言えません。

ヤミ金業者かどうか確認する

ヤミ金業者が大胆にも社名を変えずにファクタリングサービスを提供していることもあります。

ヤミ金に詳しい方であれば、すぐに危険なサービスだと気づけるでしょう。

しかし、一般の方が社名からヤミ金業者かどうか判断するのは難しいです。

幸い社名が分かればヤミ金かどうか判別してくれるサービスがあるので、それを利用しましょう。

ヤミ金の実例検索と呼ばれるWEBサービスで、社名を入力して判定するとヤミ金か否か即座に教えてくれます。

契約前に対面で相談する

アプリやWEBサイトで提供しているファクタリングのなかには、対面による相談をせずに資金提供をしてくれるものがあります。

従来のものよりも時間をかけずにファクタリングできるので手軽ですが、悪質な業者が紛れ込んでいる場合もあります。

やましい行為をしている業者は顔を見られたり、事業所の場所を知られるのを嫌います。

もし対面による相談や手続きを拒むようなら高金利の悪徳業者を疑うべきでしょう。

正式なファクタリングは3社間で行うため手間ひまがかかりますが、信頼性の高い取引が可能です。

手軽さのために安全性を犠牲にしないよう心がけましょう。

色々なファクタリングを提供している業者を選ぶ

利用者に選択肢を与えてくれる誠実なファクタリング業者を選んでください。

2社間ファクタリングだけでなく3社間ファクタリングも提供しているか確かめましょう。

場合によっては次のファクタリングが利用できる業者もあります。

- 注文書を利用したファクタリング

- 補助金・助成金を利用したファクタリングなど

- 診療報酬を利用したファクタリング

一方、高利貸しをするような悪質なファクタリング業者では2社間ファクタリングしか利用できません。

限られた選択肢しか用意せず、利用者を誘導しようとするのは詐欺の常套手段です。

2社間ファクタリングしか提供していない業者は警戒しましょう。

ファクタリングの過払い金請求に関するよくある質問

ファクタリングの過払い金請求について理解を深めるために、よくある質問を解説します。

ファクタリングの過払い金請求を考えている方が何に不安を感じているのか、何を知りたがっているのか確認することで、より安全に過払い金請求ができるようになるでしょう。

過払い金の請求はどこに相談すればいいですか?

ファクタリングの過払い金請求の相談先は弁護士がおすすめです。

違法な金利で大きな損失を出した被害者が望むのは過払い金を取り戻すことでしょう。

警察では違法行為をした詐欺業者に刑事罰を課すことはできますが、過払い金の返還は必ずしも期待できません。

また、過払い金の相談で有名な司法書士はカードローンなどの貸金業界が専門で、ファクタリングは専門外です。

140万円を超える過払い金については扱えないデメリットもあります。

ファクタリングでは150万円を超えるお金が動くことも珍しくないため、司法書士は頼りになりません。

個人事業主の少額取引以外で相談することはないでしょう。

相談するならファクタリングに関する相談を数多く受け持った実績のある弁護士を選んでください。

償還請求権や買戻請求権が設定されていないと過払い金請求は難しい?

償還請求権や買戻請求権が設定されていなくても、頻繁にファクタリングを利用していれば過払い金を請求できることがあります。

比較的極端なケースですが、毎月2社間ファクタリングを利用しており、その際の手数料が15%だった場合、月利15%の貸金サービスを継続して受けていたと判断される場合があります。

平成26年の事例では、買戻請求権の付いた債権譲渡契約をほぼ毎月行っていたことが裁判で問題になっています。

頻繁に2社間ファクタリングを利用していたなら、過払い金を返還できる可能性があるでしょう。

ファクタリングは全て貸金業者の偽装ですか?

3社間ファクタリングをはじめ、法的に問題のない正規のファクタリング業者が存在するため、全てのファクタリングが偽装であるとは言えません。

2社間ファクタリングも貸金業者以外が提供しているものがあります。

しかし、その多くは売掛先に債権を譲渡することを明かさずに行い、利用者がファクタリング会社に支払いを行います。

そのため貸金サービスとして判断される危険性があります。

ファクタリング偽装の被害を避けたいなら3社間ファクタリングだけ利用しましょう。

まとめ:ファクタリングの過払い金請求は弁護士に相談しながら冷静に進めたい

ファクタリングの過払い金請求には法律の知識が必要になるため弁護士の力を借りましょう。

個人では過払い金請求ができるかどうか判断することさえ難しいです。

過払い金請求をする相手は法律を悪用した詐欺師の場合もあるため、ネット詐欺に詳しい弁護士に依頼しましょう。

利用したファクタリングの実態が貸金業者であることを証明して、過払い金を取り戻すことに尽力してくれます。

2社間ファクタリングで高額な手数料を請求されたら、冷静に契約書などの資料を集めて弁護士に相談してください。

おすすめファクタリング優良業者

おすすめファクタリング優良業者